Letzte Aktualisierung Oktober 10, 2023

Von Möbel bis zum Umzug – alles, was man absetzen kann. Nicht zu vergessen: außergewöhnliche Belastungen werden abgezogen, wenn sie über dem individuellen Limit liegen.

Wie man das Limit der außergewöhnliche Belastungen berechnet, lesen Sie hier.

Andere Teile: A-C, D-K, Un-W

alles über #Steuererklärung

Wie man Einkommensteuer berechnet. Was steht in Berechnung in Elster

Wer muss Steuererklärung abgeben?

Ausfüllen der Anlage EÜR

Nebenverdienst. Was ist nebenberuflich, freiberuflich, ehrenamtlich, gewerblich, Minijob

Wie man Einkommensteuer berechnet. Was steht in Berechnung in Elster

Vorausgefüllte Steuererklärung. Abruf von Bescheinigungen

Was man alles absetzen kann

Möbel

Möbel können nur in drei Fällen abgezogen werden:

- wenn es um die Mindestmenge an notwendigen Möbeln für die zweite Wohnung geht (die für den Arbeitsbedarf erforderlich ist – s. doppelte Haushaltsführung)

- Es sind Büromöbel oder Möbel für das Arbeitszimmer

- Es ist ein Möbel für die möblierte Mietwohnung, die Vermieter kauft.

In jedem dieser Fälle werden Möbel innerhalb eines Jahres abgeschrieben, wenn sie bis zu 800 Euro netto kosten (vor 2018 – bis zu 410 Euro), und innerhalb einiger Jahre, wenn sie mehr kosten. Siehe “Werbungskosten” für Details.

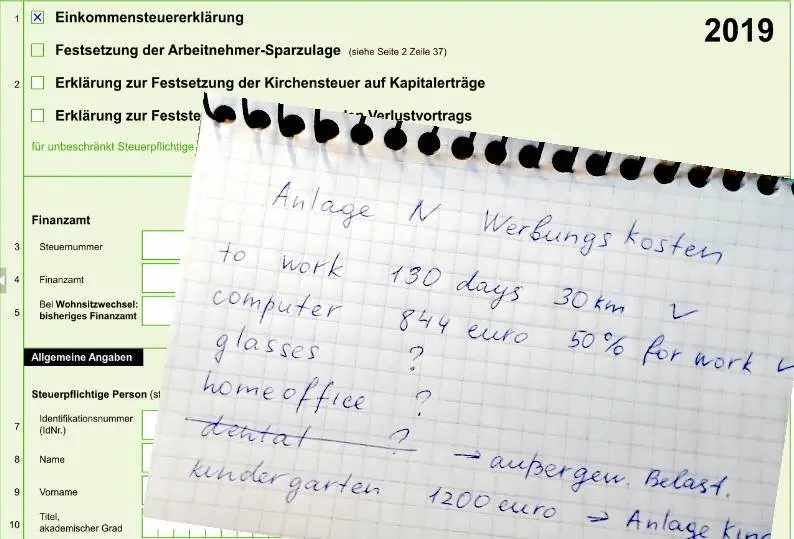

Werbungskosten in Anlage N.

Werbungskosten in Alles was ich absetzen kann Teil 4.

Monatskarte (oder Jahreskarte)

Die Monatskarte wird as Werbungskosten abgezogen, wenn Sie ihr regelmäßig für die Fahrt zur Arbeit verwenden und wenn der Kauf der Monatskarte rentabler ist als die Tageskarten für die Arbeitstage in einem Monat. Wenn Sie jedoch selbstständig sind, ist es schwierig, die Monatskarte abzuziehen.

Lesen Sie mehr über Werbungskosten in Anlage N

Nachhilfe

Man kann die Nachhilfe absetzen:

- nur mit anderen Kosten für den Umzug aus beruflichen Gründen, wenn sich das Kind aufgrund eines Schulwechsels an einen Tutor wenden musste – in Werbungskosten

- oder wenn das Kind an Dysgraphie oder Dyslexie leidet – als außergewöhnliche Belastungen

Naturkatastrophe

Diese Ausgaben können als außergewöhnliche Belastungen abgesetzt werden, jedoch jedes Mal durch Entscheidung des Finanzamt:

- Reinigung des Territoriums

- Reparatur

- Erwerb neuer Dinge

All dies gilt für den Wohnungsbau, nicht jedoch für eine Garage oder eine Terrasse.

Sie können nicht abziehen, wenn:

- Sie für den Schaden verantwortlich sind

- ein Dritter schuld ist (Sie müssen zuerst von ihm verlangen)

- es eine Sachversicherung oder Hausratversicherung gibt

- die Reparatur später als 3 Jahre nach dem Schaden begonnen wird

Private Schule

Die Gebühren für eine Privatschule in Deutschland oder im Ausland (in Europa) können abgezogen werden, wenn der Schüler nach Abschluss ein in Deutschland anerkanntes Zertifikat erhält. Bis zu 30 Prozent der Zahlung werden abgezogen (maximal 5000 pro Jahr) – als Sonderausgaben (in der Anlage Kind angegeben).

Essen und Unterkunft, Materialien werden nicht abgeschrieben.

Schulgeld, Spenden werden abgeschrieben.

Wenn das Kind aus therapeutischen Gründen zur Schule geht (hat eine entsprechende Empfehlung), können mehr Kosten abgeschrieben werden – als außergewöhnliche Belastungen.

Renovierung

Renovierungen in dem Haus, in dem Sie wohnen, werden als Handwerker Dienstleistungen (20 Prozent der Arbeitskosten) abgezogen.

Renovierung in der zweiten Wohnung (doppelte Haushaltsführung) – als Werbungskosten.

Renovierung von vermieteten Wohnungen – als Werbungskosten.

Lesen Sie mehr über Werbungskosten in Anlage N

Schwangerschaft

Als außergewöhnliche Belastungen kann man absetzen:

- Rechnungen von Hebamme und die Kosten für Medikamente und Untersuchungen, die nicht von der Krankenkasse bezahlt, aber von einem Arzt verschrieben werden

- Geburtsvorbereitungskurse

- Gymnastik vor der Geburt (falls von einem Arzt verschrieben), Rückbildungsgymnastik

- Fahrpreis für Fahren zu Untersuchungen, Gymnastik oder Geburtsvorbereitungskurse und Geburt (bei Reisen mit dem eigenen Auto – 30 Cent pro km)

- Krankenhausaufenthalt, der von der Krankenkasse nicht kompensiert wird.

Kosten der Sachen für Kinder oder Mütter, die Kosten für das Einfrieren von Nabelschnurblut werden nicht abgezogen.

Spende, Hilfe im Verein

Spende für diesen Organisationen kann man absetzen: Kirchen, Universitäten, staatliche Museen, gemeinnützigen Organisationen und Stiftungen sowie politische Parteien. Die Organisation muss ihren Sitz in Deutschland haben. Spenden an Bettler oder an einen Kirchenbecher für Steuerzwecke zählen nicht.

So können Sie beispielsweise eine Spende für den Schulförderverein abziehen.

Neben Geld können Sie auch Dinge spenden. Dazu müssen sie ausgewertet werden. Neue Dinge werden zu seinen Preis bewertet. Alte Dinge werden zu den durchschnittlichen Kosten auf dem Flohmarkt bewertet. Gespendete Gegenstände sollten den Zielen der Organisation entsprechen, an die sie gespendet werden. Bücher in die Bibliothek und alte Kleidung für die Armen und nicht umgekehrt. Die Organisation muss eine Zuwendungsbestätigung ausstellen, die die gespendeten Gegenstände, ihren Zustand, ihr Alter, ihren ursprünglichen Wert und ihr Spendendatum beschreibt.

Ein Sonderfall der Spende ist Aufwandsspende und Vergütungsspende. Zum Beispiel fahren Sie in Ihrem eigenen Auto für die Zwecke des Vereins, telefonieren viel und erledigen einige Arbeiten. Um diese Kosten abziehen zu können, müssen sie im Vertrag mit dem Verein vermerkt sein. Zum Beispiel besagt der Vertrag, dass Sie Kinder zu Wettbewerben mitnehmen. Und dafür müssen Sie 30 Cent pro Kilometer erhalten. Wenn Sie dieses Geld ablehnen, können Sie eine Zuwendungsbestätigung für den ausgegebenen Betrag erhalten und in Ihre Steuererklärung eintragen.

Insgesamt können Sie 20 Prozent Ihres Einkommens als Spende abziehen. Der Überschuss kann auf das nächste Jahr übertragen werden.

Die Mitgliedschaft in Vereine kann nur abgezogen werden, wenn diese Vereine keine Freizeitziele haben. Das heißt, die Kosten für die Mitgliedschaft in einem Gartenverein oder einem Sportverein haben nichts mit Steuerabzügen zu tun.

Spenden von bis zu 300 Euro (bis 2021 bis 200 Euro) erfordern keine besondere Beweisung. Sie können einfach einen Kontoauszug oder einen abgestempelten Bankbeleg vorlegen. Im Katastrophenfall können Spenden über 200 Euro in einfacher Form abgezogen werden.

Über andere Änderungen im Jahr 2021 – lesen Sie hier.

Sprachkurse

Integrationskurse können nur dann als außergewöhnliche Belastungen abgezogen werden, wenn

- die Kurse obligatorisch und nicht freiwillig waren

- und auch nicht vom Arbeitsamt oder Ausländeramt erstattet werden.

Die Kosten anderer (abends oder intensiv) Deutschkurse können nicht abgezogen werden, da Sie zwar Deutsch für die Arbeit benötigen, es aber auch für persönliche Zwecke brauchen. Sie können die Notwendigkeit beweisen, wenn Sie eine Arbeit haben oder suchen, für die Sie ein bestimmtes Sprachniveau brauchen.

Für andere Sprachen können Kursgebühren nur abgezogen werden, wenn Sie ihre Notwendigkeit für den Job begründen können. Geschäftsspezifische Kurse lassen sich am einfachsten abziehen, da sie nur für die Arbeit bestimmt sind. Kurse ohne Spezialisierung müssen durch Referenzen aus der Arbeit begründet werden. Die Kosten für die Sprachkursen im Ausland können ebenfalls abgeschrieben werden. Es muss jedoch begründet sein und einen Zeitplan für Ihre Geschäftsreise enthalten, da in diesem Fall ein Teil der Reise für persönliche Zwecke ausgegeben wird.

Die Sprachkursen für die Arbeit wird in den Werbungskosten in der Höhe angerechnet, die der Arbeitgeber nicht kompensiert.

Lesen Sie mehr über Werbungskosten in Anlage N

Steuerberater

Steuerberaterkosten können abgezogen werden, wenn es ist:

- Beratung zu Werbungskosten für Arbeitnehmer, Vermieter

- Rechnungsprüfung und ähnliche Aufwendungen. Erstellung und Überwachung der Buchführung

D.h. Anlage N, Anlage V, Anlage R, Anlage SO, Anlage Aus – als Werbungskosten.

Als Betriebsausgabe: Anlage G, Anlage S, Anlage L, Anlage EÜR.

Kann nicht abgezogen werden:

- Kosten für die Ausfüllung einer Steuererklärung als Ganzes

- Beratung zu Einkommensteuersätzen

- Erbschaft und Spende

- und andere Beratungen im Zusammenhang mit dem privaten (nicht beruflichen) Leben

D.h. nicht absetzbar: Beratungen für Anlagen Kind, Unterhalt, Altersvorsorge und Vermögenswirksame Leistungen, haushaltsnahe Dienstleistungen, Handwerkerkosten sowie Kirchen-, Erbschaft- oder Schenkungsteuer.

Mischkosten – Fachliteratur, Mitgliedschaft im Lohnsteuerhilfeverein kann abgezogen werden:

bis 100 Euro – vollständig

zwischen 100 und 200 Euro – 100 Euro

ab 200 Euro – die Hälfte.

Umzug

Umzug ohne beruflichen Gründen wird in keiner Weise abgezogen, mit Ausnahme der Arbeitskosten, wenn Sie ein Unternehmen für den Umzug beauftragen – in haushaltsnahen Aufwendungen.

Anlage Haushaltsnahe Aufwendungen.

Wenn Sie

- einen neuen Job in einer anderen Stadt finden,

- oder der Chef versetzt Sie in eine andere Stadt,

- oder falls Sie umziehen, sparen Sie mehr als eine Stunde Fahrt zur Arbeit,

- Sie ziehen in eine zweite Wohnung, die Sie in der Nähe von der Arbeit gemietet / gekauft haben, um nicht jedes Mal nach Hause zu fahren

dann Sie viel mehr Ausgaben abschreiben können – als Werbungskosten.

Folgen Sie mir

Die Umzugskosten werden in zwei Gruppen unterteilt.

Allgemeine Kosten:

- erste Reise in eine neue Wohnung

- Arbeitskosten einer Umzugsfirma

- Maklerkosten (nicht für den Kauf eines Hauses)

- Miete für die alte Wohnung (bis zu 6 Monate)

- Nachhilfe bis zu einem bestimmten Betrag (siehe für ein bestimmtes Jahr)

Für allgemeine Ausgaben müssen Sie alle Rechnungen sammeln. Sie werden vollständig abgezogen.

Besondere Kosten:

- Zeitungsanzeigen

- Telefonkosten

- neue Autokennzeichen

- Gebühren für die Registrierung an einem neuen Wohnort

Rechnungen für diese Ausgaben müssen nicht gesammelt werden, Sie können die Umzugskostenpauschale nutzen. Die Pauschalsumme ändert sich regelmäßig. Sehen Sie immer die aktuelle Version für das Jahr und sogar den Monat, den Sie benötigen (im Jahr 2020 wurde sie mehrmals schrittweise geändert). Witwer und Alleinstehende mit Kindern gelten ebenfalls als verheiratet.

Wenn dies nicht der erste Umzug für die Arbeit in den letzten fünf Jahren ist, verdoppelt sich der Betrag.

Wenn Sie jedoch mit Ihrem Umzug in dieser Steuererklärung die doppelte Haushaltsführung absetzen, sollten Sie die Umzugskostenpauschale nicht nutzen.

Lesen Sie mehr über Werbungskosten in Anlage N

Weiter – Alles was ich absetzen kann. Un-Y.

Genießen Sie die Seite ohne Cookies? Das bedeutet, dass ich für Sie auf eigene Kosten arbeite.

Vielleicht möchten Sie meine Arbeit hier unterstützen.

Oder Cookieeinstellungen ändern: rundes Schild unten links